名创优品将成永辉超市最大股东,商超最好时代过去了?

名创优品宣布以62.7亿元收购永辉超市29.4%的股权,成为其最大股东,引发业界对传统商超未来前景的热烈讨论。

1

永辉超市大股东将“易主”名创优品,让业界哗然。

一是,让人难以置信,永辉作为头部超市集团,如此廉价。甚至有人认为,中国零售业“完蛋了”,曾经中国最优势的那批零售商超终于成为过去式了。

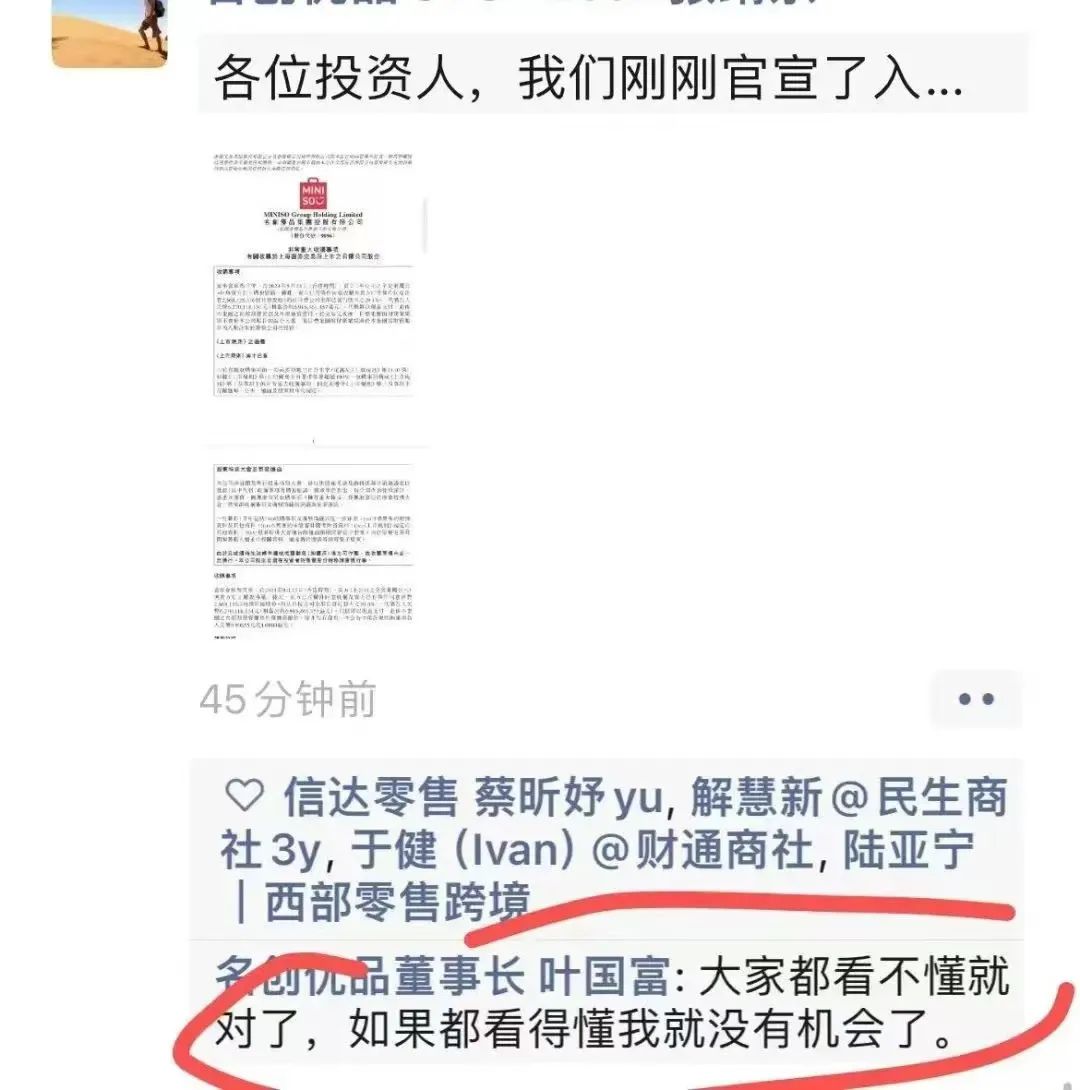

二是,很多人表示,看不懂或者不看好。

9月23日,名创优品在港交所发布公告称,以62.7亿元收购永辉超市29.4%的股权,其中包括牛奶公司持有的21.1%及京东持有的8.3%的永辉超市股份。该交易完成后名创优品预计将成为永辉超市第一大股东。

同日,在名创优品收购永辉投资者会议中,名创优品给出了收购永辉超市股份的原因。

名创优品创始人兼首席执行官叶国富认为,中国线下超市面临20年一遇的结构性机会,零售的未来只有两个方向,低价零售和特色零售(名创、COSTCO)。

trader joe’s是全球坪效最高的超市,坪效(平方英尺)达1750美元,高于COSTCO和山姆,常年占据美国最受消费者喜爱的超市。

他表示,过去十几年,我走遍全球看过了各种零售业态后,我发现比山姆和COSTCO更好的模式在中国,在国内,胖东来是中国零售唯一的出路。

“他们对产品非常重视,胖东来更重视顾客体验,更重视员工,也没有会员,胖东来坪效和人效也是中国最高的零售企业。”

名创优品认为,胖东来更适合中国的家庭销售模式,“胖东来”模式能够复制到全国其他地方,永辉超市3家调改门店的业绩大幅改善。

此外,永辉超市调改后,对名创优品的渠道升级也很有帮助,能帮助名创拿到更好的点位,使名创优品的布局更加完善,分散周期性业务风险,名创也会协助永辉开发更多的自有品牌。即双方在渠道、供应链上可以发挥整合优势。

从收购时机上看,永辉超市的估值很有吸引力,投资成本的溢价低,安全边际比较高。

同时,从公司财务的角度看,此次投资将会增加名创优品在资本结构当中对于负债的使用,会优化其资本结构。如果永辉能调改后开始盈利,这笔投资有机会创造很好的投资回报率。

同时,叶国富表示,“我希望大家给点耐心,我希望大家相信我的眼光,我不仅看中国市场,还在看全球零售市场,别的地方我或许会做错,但在零售这一块,我绝对不会做错的。永辉超市现在价格是最低点,很多人看不懂,如果大家都能看懂,肯定没我的机会了。”

9月23日晚间,永辉超市也发布公告,披露股东签署《股份转让协议》的事宜,同时公司第一大股东将发生变更。根据公告,公司股东牛奶公司、京东世贸和宿迁涵邦拟将其持有的永辉超市股份转让给骏才国际。

具体转让股份数量分别为牛奶公司1913135376股(占总股本的21.08%)、京东世贸367227196股(占总股本的4.05%)、宿迁涵邦387772804股(占总股本的4.27%)。

本次交易完成后,骏才国际将持有永辉超市29.40%的股份,成为公司第一大股东,而骏才国际的控股股东为名创优品(广州)有限责任公司。

2

对于此次收购,百联咨询创始人庄帅对媒体回复认为,从业务层面看,有两种可能:

一是,在名创优品拥有绝对主导权的情况下,有可能把整个永辉所有门店都进行折扣化改造,形成折扣业态的发展;二是,名创优品的自有品牌和供应链体系与永辉的融合,推动名创自有品牌的增长。“但这两种可能讨论的结果也没有太大的优势和可行性。”

第一种存疑在于,名创优品是否具有这个能力。

永辉超市近1000家店都是几万平米的大店,名创优品只是几百平的小店,两者涉及的品类规模、供应链能力、运营管理、组织流程差异巨大,永辉自身都很难做出具体有成效的优化和调改。

第二种可能,名创优品自有品牌在自己的体系售卖能够有差异化和优势,但在超市以知名品牌销售为主的体系里,名创优品的自有品牌优势并没有那么有优势,反而会削弱名创优品现有店铺差异化的商品优势。

也有投资人认为,零售行业的更新汰换永远是残酷的。所有的动作回到最后都是为了商业链条的效率最优,效率高的碾压效率低的,没有田园牧歌只有黑暗森林。

分析近年来零售行业的收购,鲜有改造成功的案例。

一是,苏宁易购收购家乐福80%股份。

2019年6月23日,苏宁易购公告称,公司全资子公司苏宁国际拟出资48亿元收购家乐福中国80%股份。本次交易完成后,苏宁易购将成为家乐福中国控股股东,家乐福集团持股比例降至20%。

但在收购多年来,家乐福并未获得大的发展,反而陷入不断关店的“旋涡”。

2023年10月,法国零售商家乐福与中国苏宁易购对簿公堂,涉及苏宁收购家乐福中国门店交易有关款项。

事起2019年苏宁48亿元收购家乐福中国子公司80%股权,该交易已在当年完成股权交割。

但根据当时协议,家乐福在该收购日期满2年后的90天内,可选择将剩余20%的中国子公司股权也售予苏宁,苏宁须无条件购买;同一时间段,若苏宁主动提出收购这20%剩余股权,家乐福亦须无条件出售。

此前,家乐福就双方股权收购纠纷向香港国际仲裁中心发起仲裁,根据仲裁结果,苏宁须向家乐福支付约10亿元,苏宁提出异议并进行反诉。

值得一提的是,家乐福行使选择权的时机是2021年,其时苏宁已经陷入流动性危机,无力履行协议。但苏宁认为,家乐福行使选择权时,客观环境已较双方订立协议时发生重大变化,因此存在较大争议。

如今的家乐福在零售业已经“隐身”,再无影响力。

二是,物美收购麦德龙中国。

2019年10月11日晚间,德国连锁超市巨头麦德龙集团和物美科技集团联合宣布,双方已达成最终协议,并将成立合资公司。

根据该协议,物美集团将在合资公司成立初期持有70%的股份,麦德龙集团将持有20%股份。剩余10%的股份目前由麦德龙中国合资公司中的小股东持有,他们亦有意通过另一个独立流程出售全部10%股份。

交易完成后,麦德龙集团预计将获得超过10亿欧元的净收入。此次交易对麦德龙中国的企业总价值估值为19亿欧元。

2021年,物美曾将物美超市和麦德龙中国打包为物美科技递表港交所,但因聆讯期未通过而失败。随后,物美将希望寄托在了供应链上,其将麦德龙中国的零售与供应链业务拆分,后者更名为麦德龙供应链。

今年8月,麦德龙供应链向港交所提交上市申请。据麦德龙供应链招股书,其作为一家食品快消供应链解决方案服务商,截至2023年年底,为物美集团的100家麦德龙门店、366家物美超市门店和304家物美便利店提供配送解决方案。

目前,麦德龙国多家门店在“闭店改造”,日子并不好过。

3

如果还能说“成功”的话,可能就是沃尔玛出售京东股份,双方“和平分手”。

美国当地时间8月20日,沃尔玛在其向美国证券交易委员会(SEC)提交的文件显示,此次沃尔玛计划以每股24.85美元-25.85美元的价格,寻求出售1.445亿股京东股票,如果按最高要价计算的话,可以筹集到资金37.4亿美元。

8月21日午间,京东集团在港交所发布公告称,于21日耗资约3.9亿美元回购其股票,并已充分使用2024年3月批准的30亿美元股票回购计划的回购限额。

到了晚间,京东则是直接公告了沃尔玛已不再持有集团股份的消息。

早在2016 年沃尔玛以 95 亿元将网上超市 1 号店卖给京东,换取京东 5% 的股份,后续陆续增持股份,并开启与京东的战略合作。

2016年,国内电商市场高速发展,正处于上升期。沃尔玛通过投资京东的方式分享到了中国电商时代的红利。

在京东的配合下,沃尔玛完成了在国内的电商布局,以及围绕大卖场转型而展开的超市上门速配。

2018 年,山姆开始开设前置仓,推出“极速达” 服务——精选1000个高复购、即时消费的SKU,采用 “门店 + 云仓” 模式,在很多城市实现了全覆盖。

相对应的,京东也在沃尔玛的助力下,成功拓展了全球供应链能力。同时,为沃尔玛提供即时配送业务,也让达达快速成长。

即便“分手”,但合作仍将继续,8月21日,京东方面回应称:我们对未来双方的合作充满信心。

对于此次名创优品收购永辉超市29.40%的股份,最终效果如何还要时间给出答案。截至8月26日,永辉超市的门店数量为864家。

作者/楚勿留香 ID/lingshouke

本文由运营派作者【灵兽传媒】,微信公众号:【灵兽】,原创/授权 发布于运营派,未经许可,禁止转载。

题图来自 Unsplash,基于 CC0 协议。

等我一分钟 我去找个夸你的句子

等我一分钟 我去找个夸你的句子

这世上美好的东西不多,牛起来要人命的你就是其一!

这世上美好的东西不多,牛起来要人命的你就是其一!

不要厉害的这么随意,不然我会觉得我又行了

不要厉害的这么随意,不然我会觉得我又行了

这就很离谱了,老天爷追着喂饭的主儿~

这就很离谱了,老天爷追着喂饭的主儿~

我要是有这才华,我走路都得横着走!

我要是有这才华,我走路都得横着走!

对你的作品崇拜!

对你的作品崇拜!

反手就是一个推荐,能量满满!

反手就是一个推荐,能量满满!

感谢分享

感谢分享

极致客户服务的力量

极致客户服务的力量

20条操盘手不会说的私域真言

20条操盘手不会说的私域真言

看完这篇文章,我对这个话题有了更深的理解,作者的分析很有逻辑,很有说服力。

这篇文章写得太棒了,让我受益匪浅,感谢作者的分享!

棒!这篇写的很通俗易懂

没有休息,没有节日,没有周末,日日夜夜,希望能不断磨出好内容,对得起自己。

对于一个每天996的运营人来说,简直扎心了。