为何潮玩出海正当时?

编辑导语:如今,随着中国潮玩的不断崛起,潮玩企业开始不断挖掘更大更成熟的海外市场。本篇作者以泡泡玛特为例,分析了潮玩出海的原因和难点,感兴趣的朋友一起来看看吧。

潮玩出海,近年来愈加频繁被媒体提及。

作为玩具市场和出口的大国,中国潮玩早已有着成熟供应链的积累。《2022中国玩具和婴童用品行业发展白皮书》显示,2021年中国玩具(不含游戏)出口额为461.2亿美元,同比增长37.8%。

有了成熟的供应链后,面对国内尚处于培育期的潮玩市场,走向更加成熟的海外市场、实现更大扩张,成为潮玩企业的必由之路。

例如,作为“潮玩第一股”,泡泡玛特用盲盒撬开国内潮玩市场门槛后,也期待用出海讲出更多资本故事。

而据快鲤鱼近日报道,全球玩具品牌「StarPony」也于近日完成超千万美元A轮融资,投后估值超亿美元,这一公司的创始团队来自阿里巴巴、华为、灵动创想等高管,未来重点拓展的目标市场则瞄准海外。

那么,潮玩出海会面对哪些困难?潮玩企业实现出海的必要能力又是什么?

一、潮玩出海,理由何在?

泡泡玛特是潮玩出海的典型案例。

据泡泡玛特交出的2021年财报成绩单显示,2021年公司收入44.9亿元,同比增长78.7%,净利润达10.02亿元,同比增长69.6%。尽管业务成绩表现不错,但其总市值如今缩水至2021年初的三分之一,仅为510亿港元。

市值反映一家企业未来现金流的折现价值。作为一家以盲盒起家、以IP Molly大卖的泡泡玛特,其市值下行不仅隐含着投资者对其商业模式不确定的担忧,也反映了整个潮玩行业的困境所在:如何延长单一IP的生命周期,以及如何在老IP的生命结束前拓展出其他成熟IP。

以泡泡玛特在二手市场的表现为例,由于潮玩存在人为制造的稀缺属性,泡泡玛特每发售一款新品,黄牛也是一道风景:当季热门款疯狂抬价,而在哄抢过去后又贬得一文不值,击鼓传花的游戏总是乐此不疲。

泡泡玛特去年财报显示,其会员复购率由2019年的58%降至2021年的56.5%。作为可选消费的一种,“退坑潮”也出现了泡泡玛特身上,其近年的退坑原因普遍集中于:买到的福袋中雷品和清仓货居多,产品质量问题和退货率居高不下,产品价格却从59元一路涨价至69/79/89元……

不仅如此,当盲盒玩家成熟起来后,Bearbrick、KAWS、Qee等更具收藏、投资价值的世界级IP也对泡泡玛特形成了直面竞争。

艾瑞咨询数据显示,超3成用户认为盲盒噱头过头,超2成用户认为价格不合理,而这构成了用户流失的主要原因所在。而在盲盒选购因素中,排名一二的因素分别是品牌和外观,分别占受访者的63.7%、63.2%。

因此,泡泡玛特“退坑潮”的出现,相当程度印证了其对上游端把控的不足:不仅对代工环节的品控能力不足,更缺乏深度内容生产能力、缺乏制造能与影视/文学/游戏跨界联动的长青IP,这才使其逐渐攀高的定价难以令用户接受。

在开发新IP上受阻,从而将成熟IP复制到异地市场,变成一种相对稳妥的做法。在今年3月的业绩会上,泡泡玛特频频提到“出海”二字,但泡泡玛特的出海业务发展目前仍处于探索阶段。

其财报显示,去年泡泡玛特的海外市场营收为1.4亿元,仅为总营收的3%,且毛利水平为37.2%,相距国内超60%的毛利水平有明显差距。与此形成对照的、在出海业务上有成熟模式的乐高、万代、Funko,其2021年海外收入分别占到58.2%、29.7%、27.7%。

二、潮玩出海,难点在哪?

在出海这条路上,泡泡玛特们还有很长的路要走。不过,参考国际化潮玩IP的扩张之路,出海实为必经之路。

2021年,或许可以称之为国内潮玩企业的出海元年。

这一年,出海不仅成为泡泡玛特、toptoy等头部潮玩企业的核心战略布局,中小潮玩品牌Toycity/Lamtoys等也在通过代理、分销等手段尝试出海。淘宝官方报告显示,潮玩手办与国产手机、洗地机、汉服等同列 2021 年“海外消费者最爱的十大年货”榜单。

相对于国内潮玩仍较多停留于盲盒认知阶段,海外的潮玩市场已经相对成熟,而且仍有较大增长空间,这也为潮玩企业出海提供了必要理由。

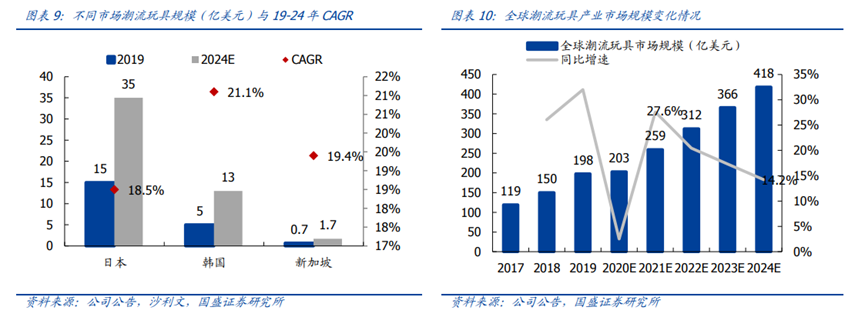

CBNData《2020跨境出口消费趋势报告》报告显示,盲盒线上消费增速超过了400%。根据沙利文预计,2021 年全球潮流玩具市场规模259亿美元,中国市场345亿元占比约 20%,2024 年将达到418亿美元。

潮玩作为可选消费的一种,既是人均消费能力提升的表现,更成为年轻一代表达自我认同的一种生活方式。

而国内盛行的盲盒玩法,作为潮玩形态的一种,最早源于日本扭蛋。且在日本市场,扭蛋玩具在面世60年后至今仍在持续增长中,据相关数据,日本2017-2021 财年扭蛋的年均复合增长率达到了6.7%。

但潮玩本身囊括的更多,盲盒、手办、BJD、拼搭玩具、可动玩偶都属于潮玩的范畴。这意味着,在国内流行的盲盒玩法,能否顺利复制到国外变成一个悬而未决的问题。

国盛证券指出,目前海外市场对盲盒玩法接受度更高的主要为儿童群体。36氪报道,西方消费者更看重玩具的“确定性”,而偏好购买整套盲盒;而日韩等东方市场本身有日本扭蛋机文化的洗礼,有香港Qee、韩国Rico等头部品牌的市场教育,对盲盒接受度更高。

然而,下游用户侧的不同,并非潮玩出海的唯一困难。用户洞察,还能用市场调研确认,但围绕上游的IP厮杀,进入壁垒更高一些。

一方面是文化理解,看重企业的软实力。例如,有公开媒体报道,有较多拉美裔消费者不满意国内某潮玩品牌的产品,原因就在于形象设计与文化理解相悖;一方面是IP版权的争夺,以及自有IP、内容IP的开发能力,看重企业的硬实力。

结合艾媒咨询等多家报告,潮玩界现有IP主要可看作两类:

一类是设计师原创的、没有故事背景的IP,这一类IP更强调形象的趣味性、快速上新、跨界联名、社群营销等能力,其代表IP包括海外的漫威、DC、哈利波特、星球大战、精灵宝可梦、国内的王者荣耀、LOL、原神等;

另一类则是依托于游戏、影视、文学中的成熟IP,这一类IP凭借着内容的产出迭代就会收到不错的化学反应,其代表IP包括海外的Hello Kitty/Bearbrick/小黄鸭、国内的Molly/Dimoo/Skullpanda等;

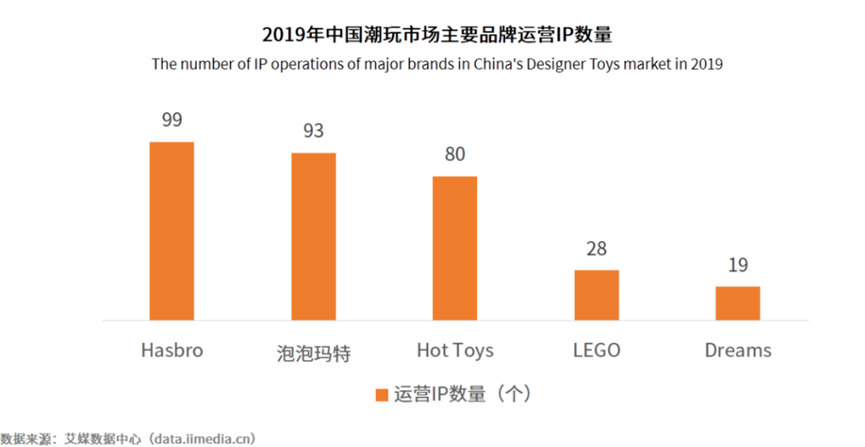

与IP的合作形式中,某些潮玩品牌如Medicom Toy、Toy2R聚焦爆款IP,尚未形成规模化复制能力;某些潮玩品牌如Funko、Alter、Hot Toys以获取大量授权IP进行品类研发,聚焦于产品工艺。

就本质而言,通过拿到更大量级的客户订单,从而反推到上游掌握差异化的、受欢迎的IP、进而发展出自有IP始终是潮玩企业的核心能力所在。

三、结语:品牌潮玩,出海正当时

实际上,我国向来是玩具生产和出口的大国,而美国则是中国玩具的主要出口地。

据《2022中国玩具和婴童用品行业发展白皮书》显示,2021年中国玩具出口额为461.2亿美元,实现同比增长37.8%,且增速为近五年最高,其中美、英分别为中国玩具的主要出口地区,出口额分别为134.8亿美元、20.8亿美元。

在中国生产玩具,早已有着成熟供应链的积累,但在高端玩具的竞争方面国产玩具还有相当不足。美国玩具协会统计显示,目前美国在售的玩具中,有85%是来自中国制造,但全球前30大玩具品牌中,没有一个来自中国。

而之所以在高端玩具的竞争中能力不足,主要源自中国企业更多地在参与毛利较低的生产制造环节,在内容差异、研发设计、品牌运营方面缺乏行业话语权。

不过,这一现象也在有所改善。例如,据公开采访,长期在广东澄海产业带做外贸代工的森宝积木,于2013年决定转型做自有品牌玩具,2017年相继拿下《流浪地球》、《三体》、《灵笼》、山东舰、航天等IP权益,目前已做到联名和原创产品销售额四六开。

森宝积木在转型上的成功,一定程度上也反映,伴随国潮文化兴起,未来国内会涌现出更多优质IP,通过专注代工环节、掌握高精度潮玩模具的规模生产能力,未必无法发展出自有品牌。

人均GDP的提升、国潮文化的崛起,国民审美的需求也在相应递增,内容产业软实力的提升或许只是时间的问题。

钛媒体报道,在澄海,实现转型成长的不止森宝积木,还涌现了拼奇、Toptoy等超100个积木潮流新品牌。同时,出海的曙光也在于,放在日韩等潮玩成熟市场来看,其本土的工业化程度仍然偏低。

泡泡玛特招股书显示,韩国、日本、新加坡潮玩市占率第一的企业,分别为9.8%/25.5%/20.4%;对比2019年中国潮玩市场,前三名的市场份额分别为8.5%、7.7%、3.3%,泡泡玛特暂居第一,海外这一比例着实不算太高。

整体而言,行业建设从OEM代工转向自有品牌,潮玩出海正当时。

本文由@社区营销研究院 授权发布于运营派,未经许可,禁止转载。

题图来自Unsplash,基于CC0协议

等我一分钟 我去找个夸你的句子

等我一分钟 我去找个夸你的句子

这世上美好的东西不多,牛起来要人命的你就是其一!

这世上美好的东西不多,牛起来要人命的你就是其一!

不要厉害的这么随意,不然我会觉得我又行了

不要厉害的这么随意,不然我会觉得我又行了

这就很离谱了,老天爷追着喂饭的主儿~

这就很离谱了,老天爷追着喂饭的主儿~

我要是有这才华,我走路都得横着走!

我要是有这才华,我走路都得横着走!

对你的作品崇拜!

对你的作品崇拜!

反手就是一个推荐,能量满满!

反手就是一个推荐,能量满满!

感谢分享

感谢分享

一类是设计师原创的、没有故事背景的IP,这一类IP更强调形象的趣味性、快速上新、跨界联名、社群营销等能力,其代表IP包括海外的漫威、DC、哈利波特、星球大战、精灵宝可梦、国内的王者荣耀、LOL、原神等;

另一类则是依托于游戏、影视、文学中的成熟IP,这一类IP凭借着内容的产出迭代就会收到不错的化学反应,其代表IP包括海外的Hello Kitty/Bearbrick/小黄鸭、国内的Molly/Dimoo/Skullpanda等;

作者把这两个写反了

关注作者很久了,看到这篇文章的时候想到了很多点子其实真的是可以运用在日常工作中

很有价值的一篇文章,作为一名运营经理唯有多学习,多复盘,多总结,多实战,才能成为优秀运营人。

之前在运营大会上听到过类似观点,挺好

作者其实可以写的更细致一些,这样落地性会更强,对读者帮助会更大。

写的可以说非常详细了,这些坑我也踩过。